LE PATRIMOINE PRIVE, QU’EST-CE QUE C’EST ?

Le patrimoine privé représente l’ensemble des droits et charges attachés à une personne.

Il comporte des biens immobiliers et mobiliers, des créances (sur un employeur, une caisse de retraite, une compagnie d’assurance, un héritage..), des dettes (emprunts bancaires, familiaux), des engagements (à l’égard du conjoint, des enfants, des ascendants), éventuellement des biens professionnels.

Ce patrimoine doit être organisé de manière à répondre aux objectifs de chacun :

-à court terme pour la couverture de ses besoins;

-à long terme pour la préparation de la retraite, la protection du conjoint survivant, l’installation ou le soutien des enfants mais aussi la transmission des biens à ses héritiers, le tout dans les meilleures conditions de sécurité et de fiscalité.

Il s’agit purement et simplement, comme pour une entreprise, de prendre des décisions de gestion pertinentes, en cohérence permanente avec les buts poursuivis.

POURQUOI CONSACRER DU TEMPS A LA GESTION DE SON PATRIMOINE ?

De nos jours, la gestion d’un patrimoine s’inscrit dans un cadre réglementaire très complexe et évolutif. De ce fait, elle nécessite un niveau minimum de connaissances actualisées, tant juridiques, fiscales que financières.

- L’organisation juridique du patrimoine est déterminante pour satisfaire aux objectifs de gestion.

Des sujets tels que :

– aménagement du contrat de mariage,

– donations,

– mode de détention de certains biens : démembrement, création de société civile,

– rédaction de la clause « bénéficiaires » dans un contrat d’assurance-vie,

doivent prendre en compte les nombreuses options offertes par le droit. Ils doivent donc être analysés et utilisés en fonction des objectifs de la personne.

- La fiscalité affecte de manière significative les composantes du patrimoine :

– la famille (évolution du régime des donations…) ;

– l’immobilier (dispositifs de défiscalisation dans l’immobilier…) ;

– les placements mobiliers ;

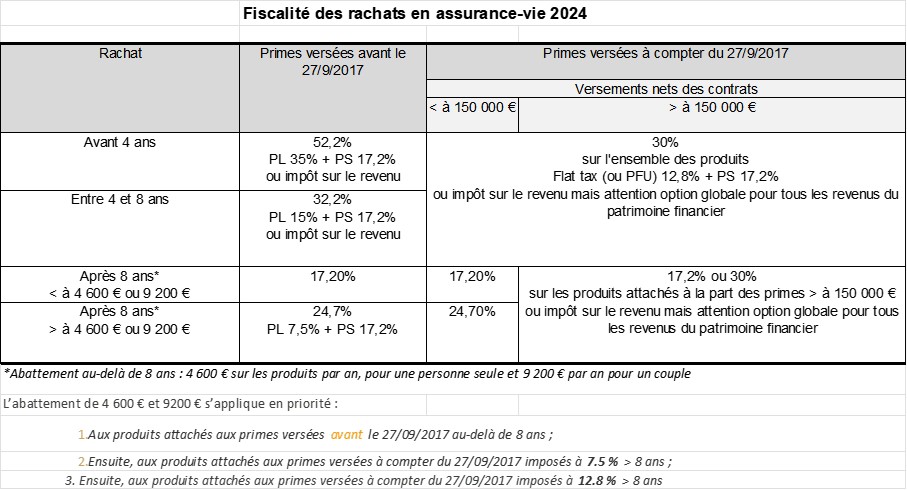

– l’assurance-vie.

Chacun doit donc s’adapter, en fonction du présent et de l’avenir, en utilisant les opportunités offertes par les législations française et européenne très évolutives.

- Le rendement financier des actifs est fonction du choix des placements.

Il faut savoir, en fonction des besoins propres, combiner rentabilité, sécurité, disponibilité des investissements. L’offre est très large et l’information souvent limitée, parfois orientée.

Les choix sont délicats, ils doivent être guidés par une analyse objective et comparative des produits, en intégrant une anticipation de l’évolution macro-économique. Ces choix relèvent d’une méthodologie précise et doivent faire appel la plupart du temps à des professionnels.

COMMENT BIEN GÉRER SON PATRIMOINE ?

Chacun d’entre nous a, bien entendu, déjà réfléchi à la meilleure manière de conforter sa situation personnelle et familiale présente et d’assurer pour les siens un avenir sécurisant. Mais il l’a généralement fait de façon peu ou pas structurée, au fil des évènements ou aléas qui ponctuent l’existence. Il a consulté tantôt son banquier, tantôt son notaire et, la plupart du temps, lu des revues spécialisées. Il considère ainsi, le plus souvent, avoir fait de son mieux, en fonction de son peu de temps disponible.

Il a en fait agi avec les « moyens du bord » et de façon plus réactive que prospective. Combien il est tentant effectivement, lors d’une rentrée imprévue d’argent, d’être séduit par le « meilleur placement du moment » sans aller plus avant dans l’étude de son patrimoine.

L’expérience montre que rares sont ceux qui ont su développer et faire vivre une véritable stratégie globale, issue de l’établissement et de l’analyse d’un bilan patrimonial.

Pour être efficace, un tel bilan doit d’abord permettre un recensement complet de l’existant :

Analyse de la situation familiale et professionnelle ;

- État du patrimoine (actif et passif) immobilier, financier et biens divers ;

- Évaluation de la fiscalité du foyer ;

- Détermination du budget familial et de son évolution à moyen terme ;

- Évaluation des droits de succession ;

- Bilan de la protection de la famille (conjoint survivant et enfants) ;

- Formulation des souhaits et objectifs personnels à prendre en compte.

Ce bilan patrimonial doit ensuite aboutir à la mise en place d’une stratégie réfléchie de placements, en utilisant une méthodologie éprouvée :

- Définition des objectifs poursuivis : couverture de besoins spécifiques, recherche d’un complément de revenus, valorisation du patrimoine ;

- Détermination de l’horizon de placement : projet particulier, risque identifié, transmission ;

- Identification des contraintes : montant des capitaux disponibles, fiscalité (ISF par ex.), mode de gestion, mode de détention ;

- Critères de choix : revenu ou capitalisation, liquidité, diversification, niveau de risque acceptable ;

- Possibilités offertes : choix d’actifs monétaires, obligataires ou actions ; gestion directe ; gestion déléguée (OPCVM, assurance-vie)…

Enfin, un patrimoine n’est pas figé ; il doit être recomposé périodiquement. Une réactualisation périodique (annuelle si possible) du processus bilan-analyse-conseil-décision-exécution, est nécessaire.

Après lecture de ces lignes, peut-être avez-vous le sentiment que, dans votre intérêt et celui de vos proches, vous pouvez et devez faire plus et mieux pour gérer efficacement votre patrimoine ?

Si oui, il est encore temps de vous impliquer personnellement et de façon structurée pour maîtriser un domaine aussi essentiel.